愛知県名古屋市を拠点に活動する相続専門家集団レクサーの代表税理士。

20歳の頃、実家が相続税で失敗したことをきっかけに相続税専門の税理士を目指し、26歳で開業。

名古屋の相続専門税理士事務所レクサーの伊東秀明です。

相続専門の税理士である私、伊東秀明が実家の相続税を安くする方法として実践しているのが『生命保険』!!

なぜ生命保険を利用すると相続に係る税金が安くなるのか?そして、その考え方や注意点はなにか?

わかりやすく解説します!

相続税の計算方法

相続税に限らず、税金を安くするためには税金の構造を知る必要があります。

そこで、まずはめちゃくちゃ簡単に相続税の計算方法を解説します。

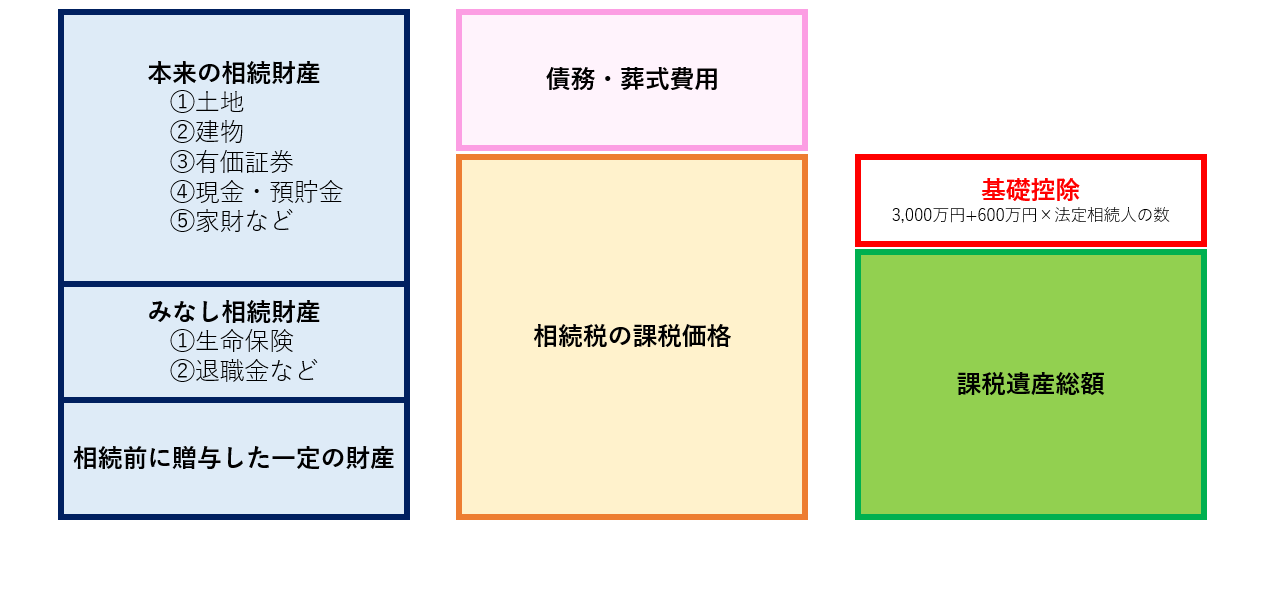

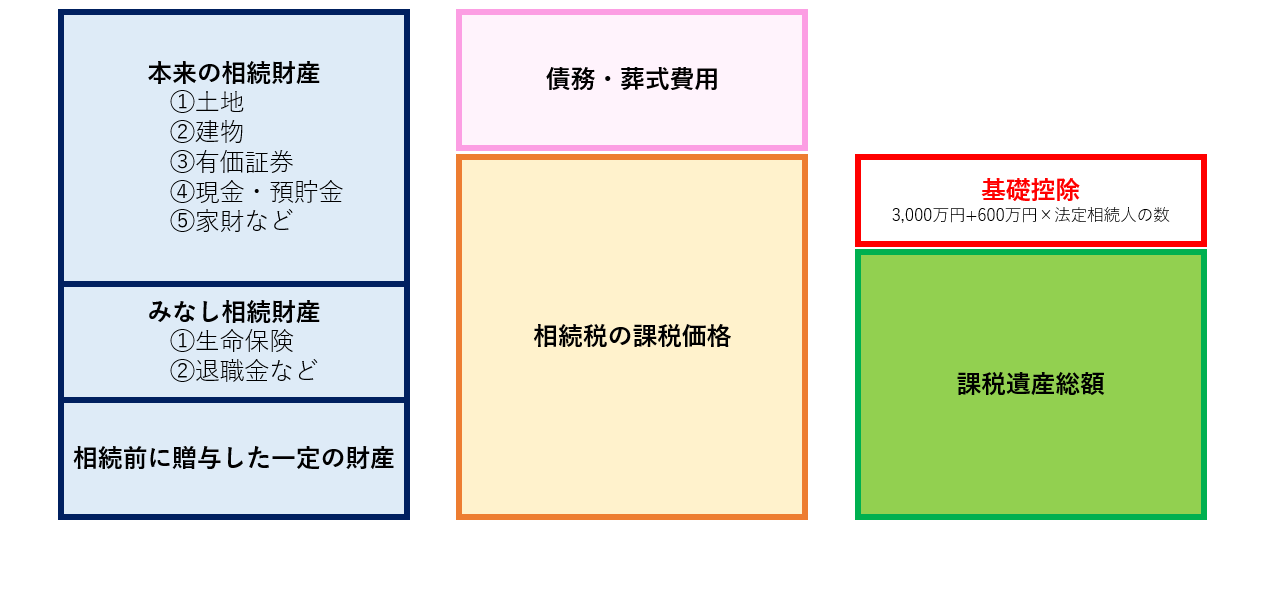

相続税の計算は大きく3段階に分けられており、

①相続税がかかる部分の計算

②相続税の総額の計算

③各人の納付税額の計算

という順序で進めることになります。

そして各段階に「相続税を安くする方法」が存在します。(詳細は後述します♪)

さて、第一段階!

第一段階では「相続税がかかる部分の計算」です。

ちなみにこの「相続税がかかる部分」のことを専門用語で『課税遺産総額』といいます。

図解の右下の部分です。

このように『課税遺産総額』は「本来の相続財産とみなし相続財産等の合計額」から「債務・葬式費用」と「基礎控除」を差し引いて計算されます。

これが相続税計算の第一段階です。

ちなみに、相続税を安くする方法のほとんどがこの第一段階の仕組みを利用したものです。

『プラスの財産』を減らす、『マイナスの財産』を増やす、というのが定番です。

『プラスの財産』を減らす場面では、「生前贈与」「生命保険」「資産組み換え」などがあります。

それぞれの特徴は

「生前贈与」⇒財産自体を減らす

「生命保険」⇒税法の制度を活用

「資産組み換え」⇒評価額の圧縮

といったように『プラスの財産』を減らすといっても、様々な手法が存在します。

『マイナスの財産』を増やす場面では、「資産組み換えに伴う借入」が考えられます。

分かりやすく事例をあげるとアパートやマンション購入に伴う借入です。(よく勘違いされていますが、アパートやマンションは現金で買おうが、借入で買おうが節税効果は同じです。)

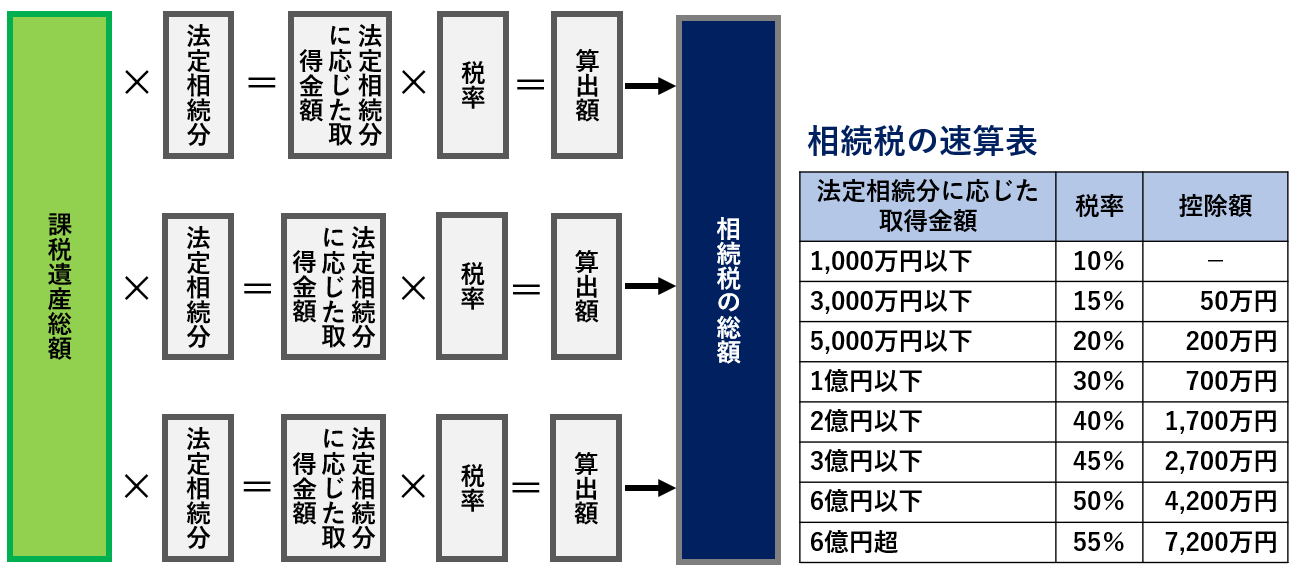

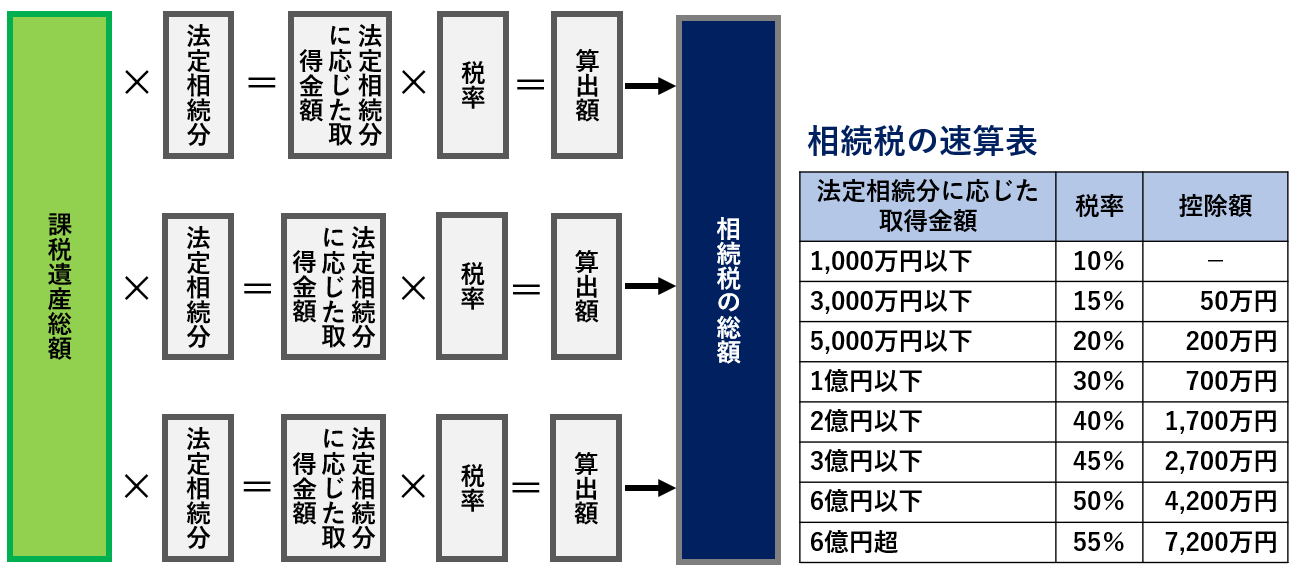

第二段階では「相続税の総額の計算」です。

相続税は「亡くなった人の財産にかかる税金を相続人全員で負担する」という考え方がベースになっています。

そのため、まずは全員で支払う『相続税の総額』を決定するための計算を行います。

ここでポイントなのが『仮計算』であるということ。

第一段階で計算した『課税遺産総額』を

仮に、相続人が法定相続分で取得したらいくら取得できるのか

を計算し、その結果をもとに相続税率表に当てはめていきます。

税率を当てはめて算出した金額の合計額が『相続税の総額』となります。

こんなイメージです↓↓

ちなみに今回のテーマである養子縁組による相続税の節税はこの第二段階がメインの方法です。(第一段階も若干関わりますが...)

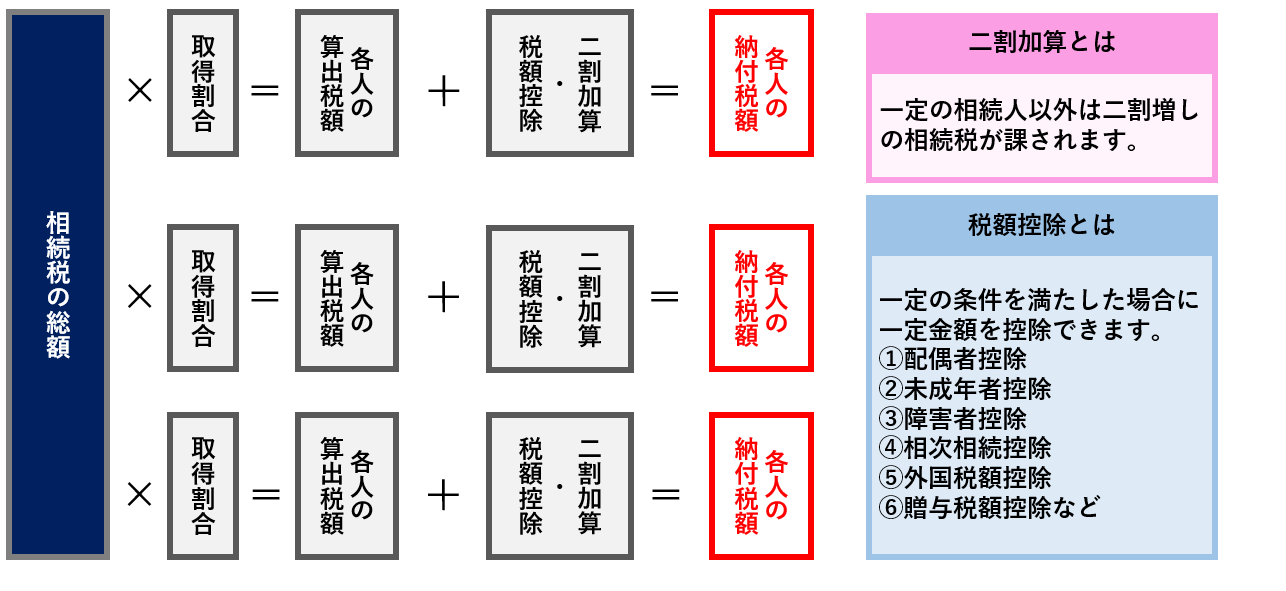

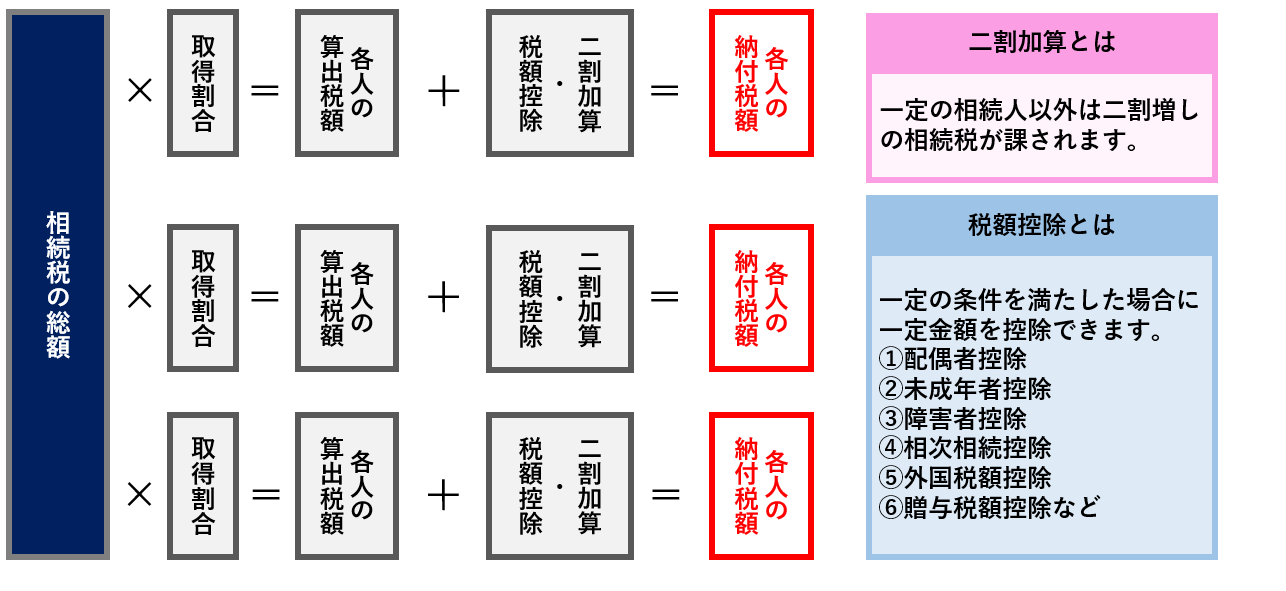

相続税の総額が計算出来たら最後はそれぞれの人が支払う相続税額の計算です。

先ほど、相続税は「亡くなった人の財産にかかる税金を相続人全員で負担する」という考え方がベースになってると説明しました。

ただ、何にももらっていないのに相続税だけ負担させられたり、もらった金額が少ないのに他の相続人と同じだけ税金を払わされたらたまったもんじゃないですよね!?

そこで、相続税では第二段階で計算した『相続税の総額』を

『実際の取得割合』に応じて按分して『各人の算出税額』を計算します。

『各人の算出税額』が計算出来たら人ごとに二割加算や税額控除を適用して納付税額の計算完了です。

ちなみに税額控除を上手に活用すると相続税が安くなります。ただし、配偶者控除は諸刃の剣で場合によっては相続税で損することもあり得るので注意が必要です。

詳細はこちらの記事で↓↓

生命保険はなぜ相続税が安くなる?

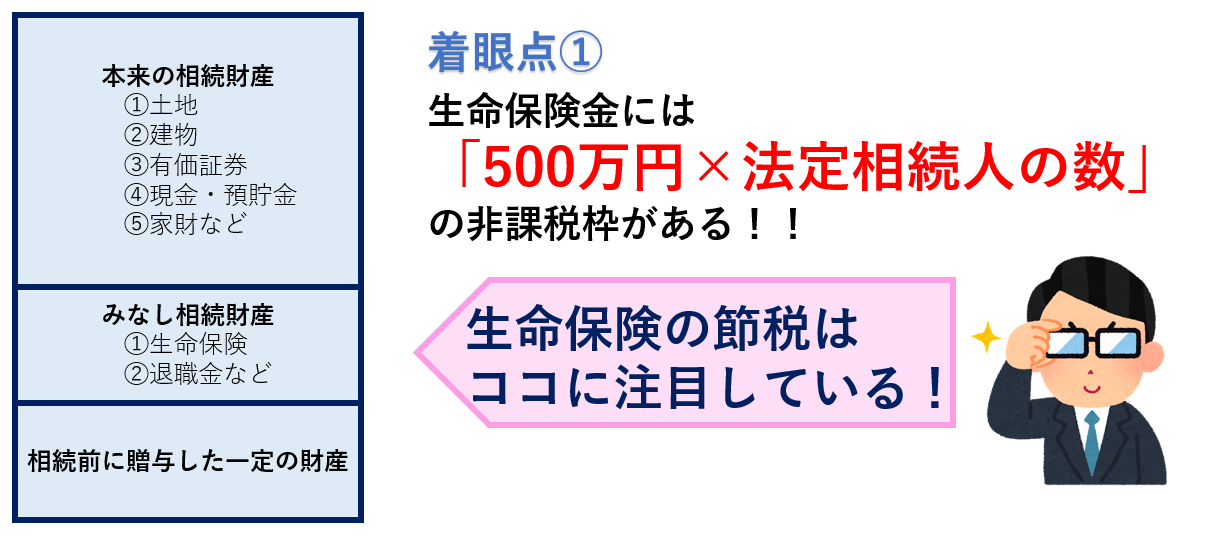

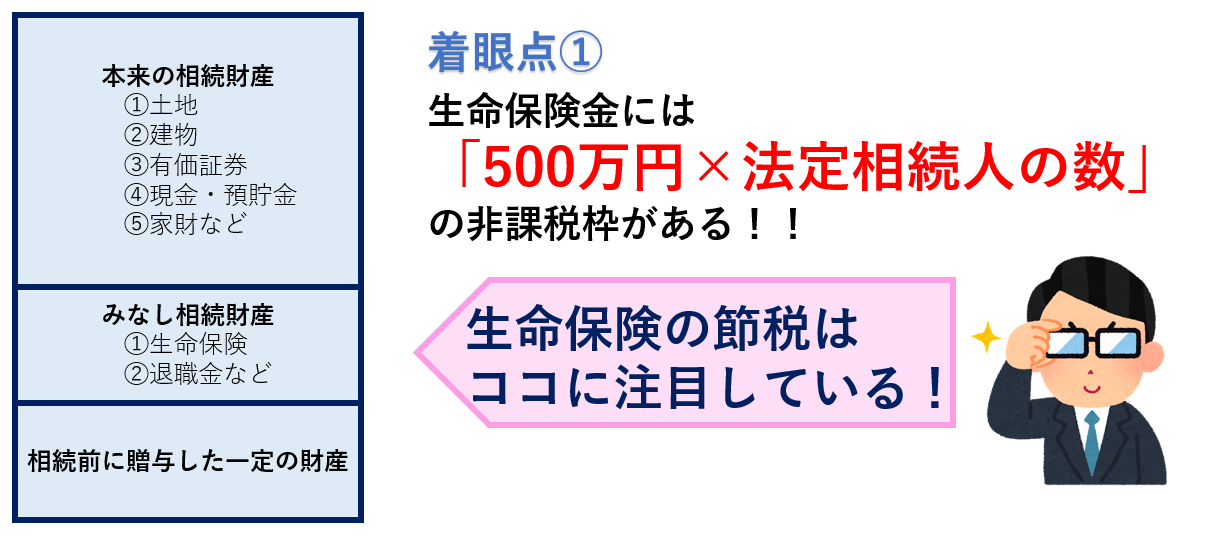

生命保険金はみなし相続財産として相続税の課税対象となりますが、

「500万円×法定相続人の数」

の非課税枠が用意されています。

つまり、相続税計算の第一段階において税法上の特典を使って、税金計算上の財産額を圧縮する手法です。

例えば、現金を保有したまま亡くなると保有していた現金全てに相続税がかかってしまいます。

そこで登場するのが生命保険です。

生命保険であれば先ほどご紹介した非課税枠(500万円×法定相続人の数)がありますので、税金がかかる部分を圧縮させることができます。

例えば、相続税の税率が30%で法定相続人が3人の場合

生命保険金の非課税枠は500万円×3人ですので1,500万円まで非課税となります。

相続税の対象から1,500万円減らすことができたので節税効果は450万円(1,500万円×30%)ということになります。

生命保険の考え方

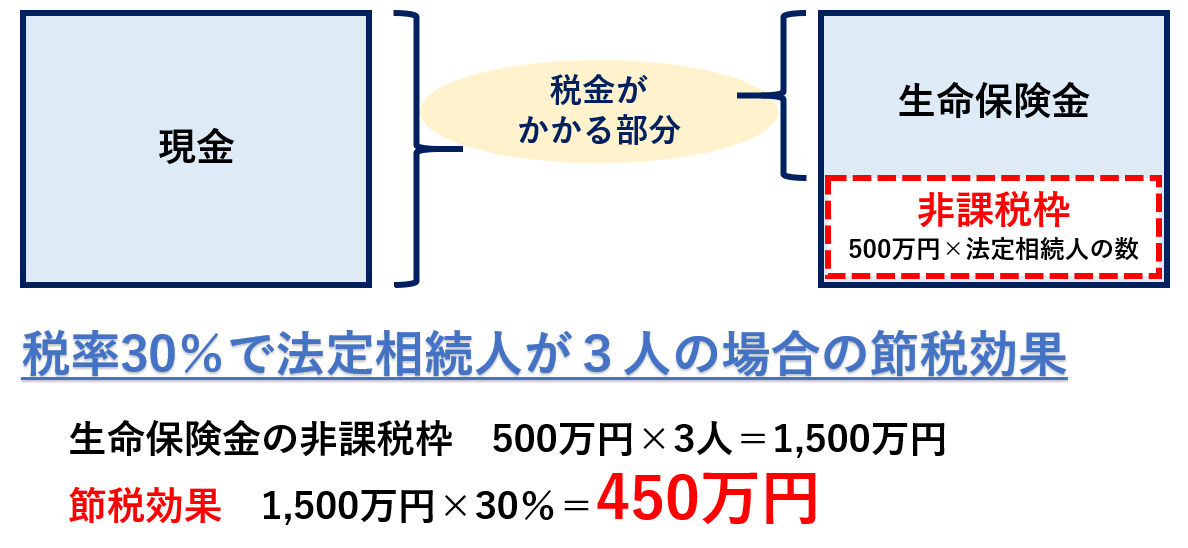

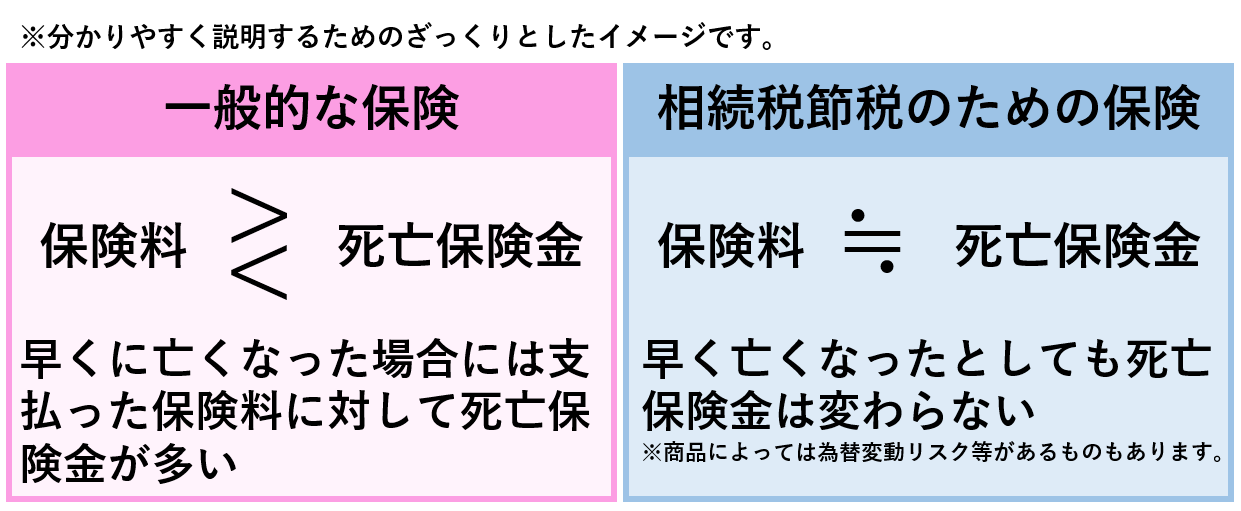

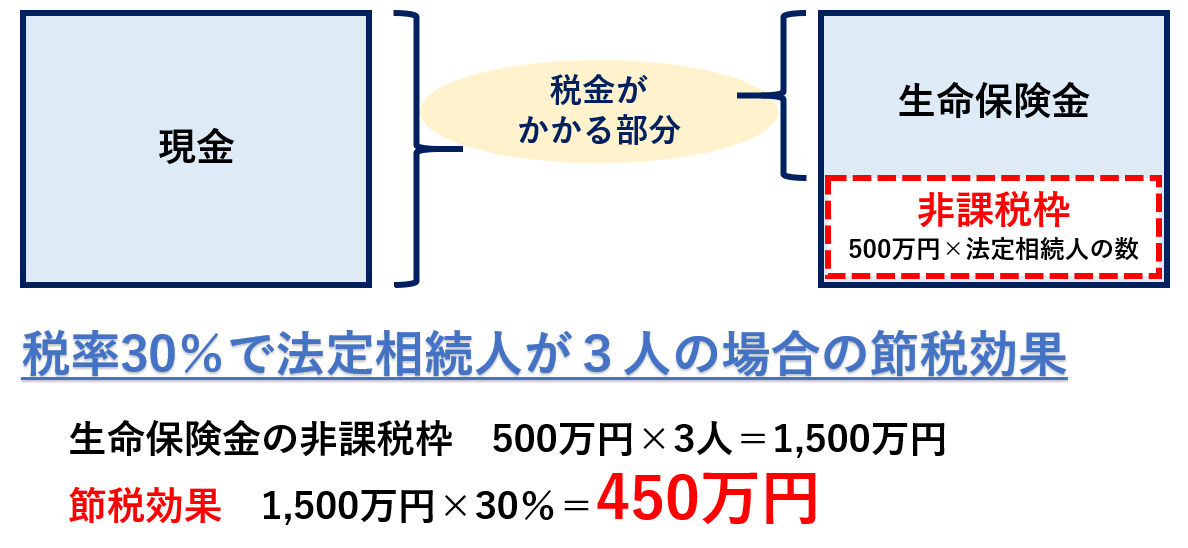

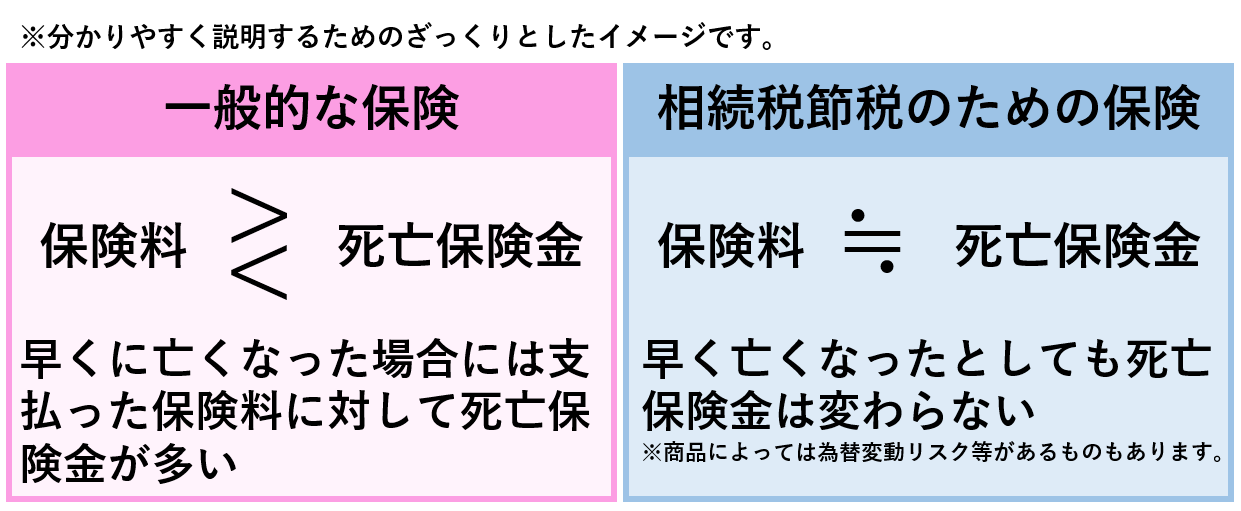

通常、生命保険は

「もしもに備えるもの」

です。

保険に関しての一般的な認識はこんな感じでしょうか?

ほとんどの保険はこのイメージ図のように毎月お金(保険料)を支払って、死亡や病気など何かが起こったときに保険金が受け取れる仕組みになっています。

つまり、一般的にイメージされる保険の機能は

備える

ことなんです。

「もし自分が亡くなってしまった場合でも配偶者の生活を守りたい・子供の生活を守りたい」

「病気で働けなくなったときに備えたい」

そんな気持ちから加入する方が多いのではないでしょうか。

そのため、定年退職時期に合わせて満期を迎える設計になっていたり、その時期を境目に保障が減少したりする設計になっていることが多いでしょう。

定年退職を機に保険を解約して住宅ローンの返済に充当するということもあるでしょう。

つまりそのころには「備える」という保険の大きな目的を達成し、死亡保険の必要性を低く感じるようになります。

しかしながら、そこで考えるべきが将来の相続税です。

少なからず相続はすべての人に発生するもので、自分の子供たちに財産を承継させることになります。

この記事を読んでいる方は「どうせなら税金を安くしたい」という想いをもっていることでしょう。

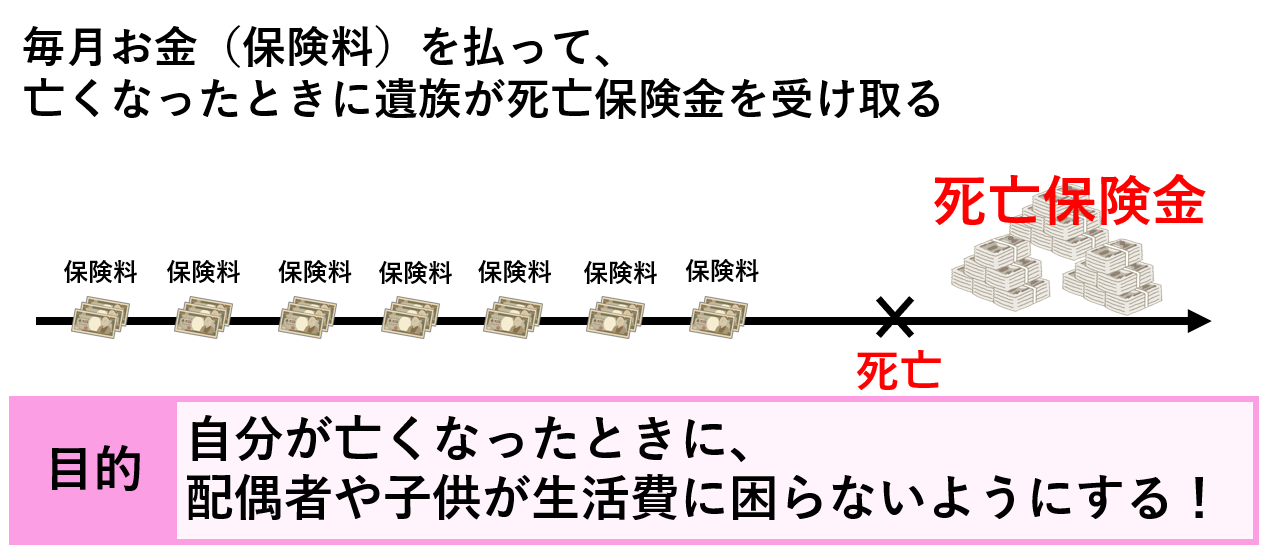

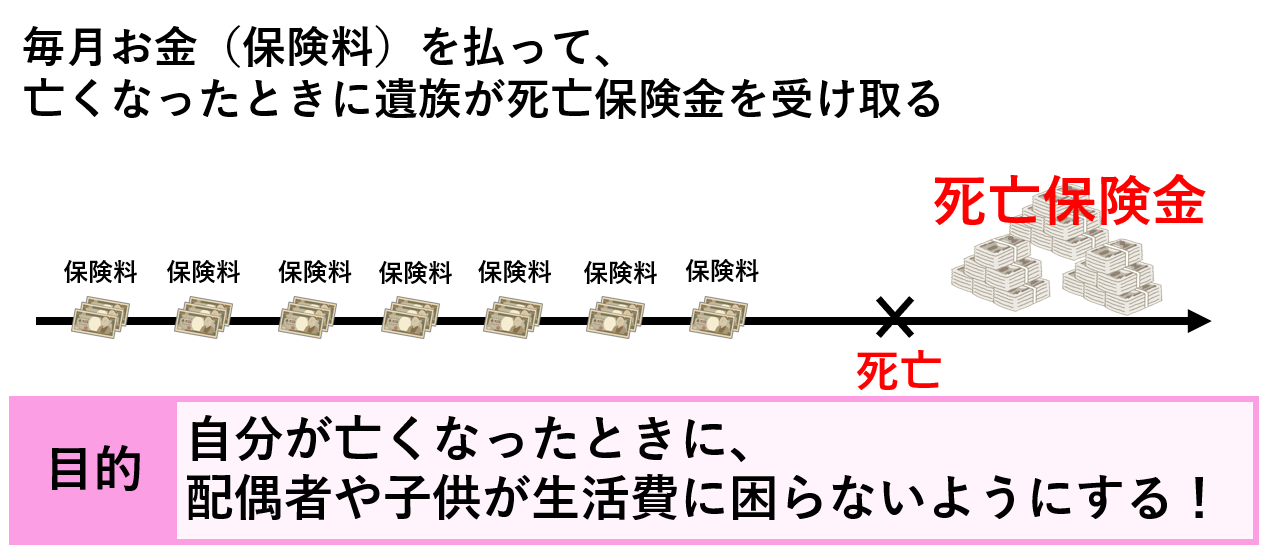

そこで登場するのが今回のテーマでもある相続税を安くするための保険です。

相続税を安くするための保険の目的は「備える」ではありません。

当然、

非課税枠を使って節税

することなんです!

相続税を気にしなくてはならない人はある程度財産を持っている方ですので一般的には下記のイメージ図のように保険料を一括払いして自分が亡くなったときに遺族が死亡保険金を受け取るタイプの保険に加入します。

ここでポイントとなるのが

支払った保険料がそのまま死亡保険金になる

ということです。もちろん、保険の商品ごとに特徴がありますので完全にイコールというわけではなくニアリーイコールですが...。

これが「備える」ための保険との大きな違いです。

受取人で税金は大きく変わる!

一般的な保険と相続税節税のための保険とでは目的や仕組みが大きく異なることが分かって頂けたと思います。

目的が異なれば、死亡保険金の受取人の選び方にも工夫が必要です。

例えば、一般的な保険の場合「備える」ことが目的ですので死亡保険金受取人を配偶者にしているケースがほとんどです。

これには、自分が亡くなった際に配偶者の生活を守る。配偶者がお金を管理して子供の生活を守るという目的が存在します。

そのためか、相続税節税のための保険でも死亡保険金受取人を配偶者にしているケースが多く見受けられます。

しかし!!

実は相続税節税のための保険では子供を死亡保険金受取人に指定した方が相続税がオトクなんです!

なぜなら相続税の計算上、配偶者は1億6千万円か法定相続分のどちらか大きい金額まで非課税で財産をもらうことができるからです。

つまり、配偶者はもともと相続税がほとんどかからないため、非課税枠の特典を受ける必要性が少なく、子供などの配偶者以外の相続人が非課税枠の特典を使った方が相続税を安くすることができるんです。

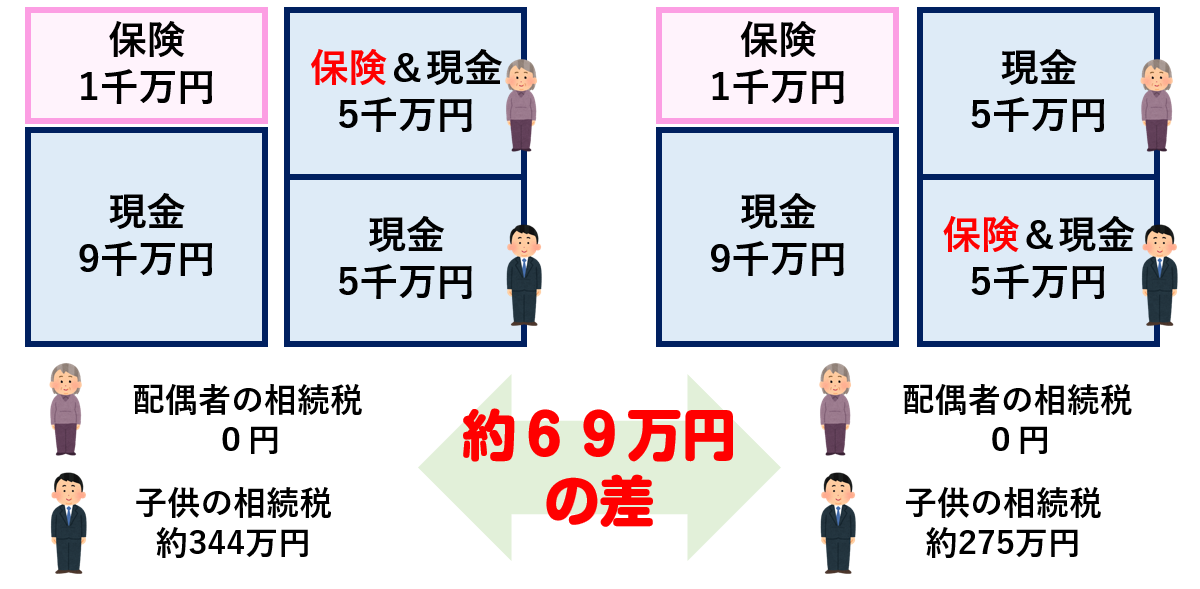

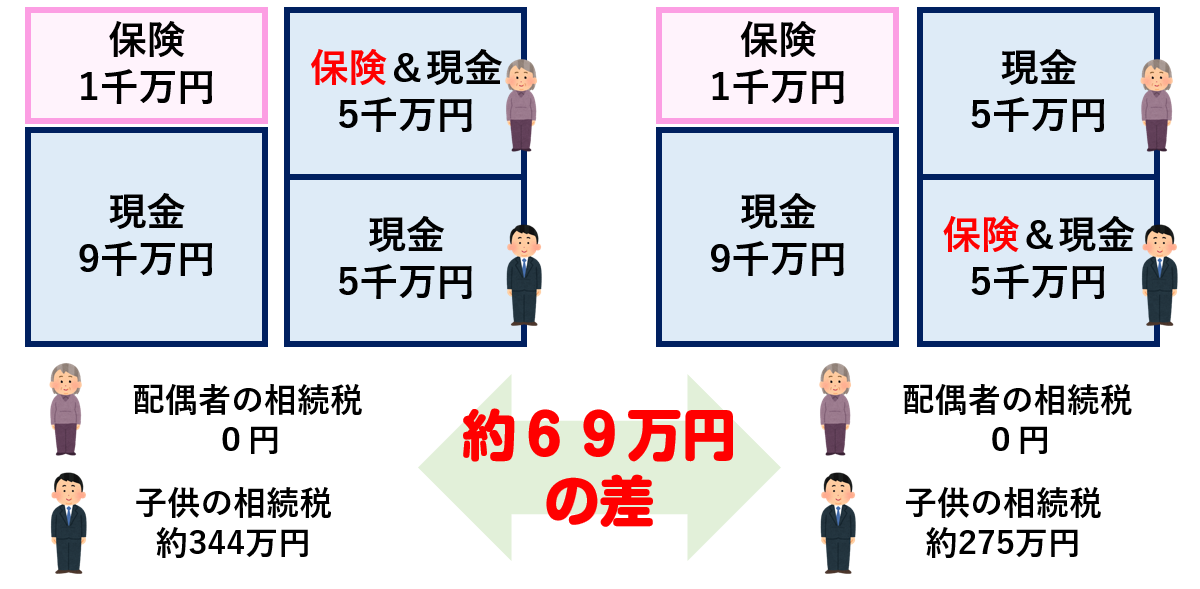

実際に検証してみましょう。

比較する例は、配偶者と子供の合計二人が相続人となる場合。

左のケースでも右のケースでも取得するのは5,000万円で、左のケースでは配偶者が現金4,000万円と保険金1,000万円の合計5,000万円を取得、子供が現金5,000万円を取得します。右のケースでは左のケースの真逆の場合と考えてください。

このように死亡保険金の受取人が異なるだけで相続税の損得が異なってきます。

もちろん、それまで寄り添って支えてきてくれた配偶者の今後の生活を守ってあげたいという気持ちも大切かもしれませんが、相続税を考える上では得策とは言えません。

もし、相続税節税のために保険を使うのであれば受取人を子供にした方が圧倒的におトクといえます。

ちなみに、保険金受取人は今からでも変更することができるので、変更したい方はまずは保険会社に連絡をしましょう!

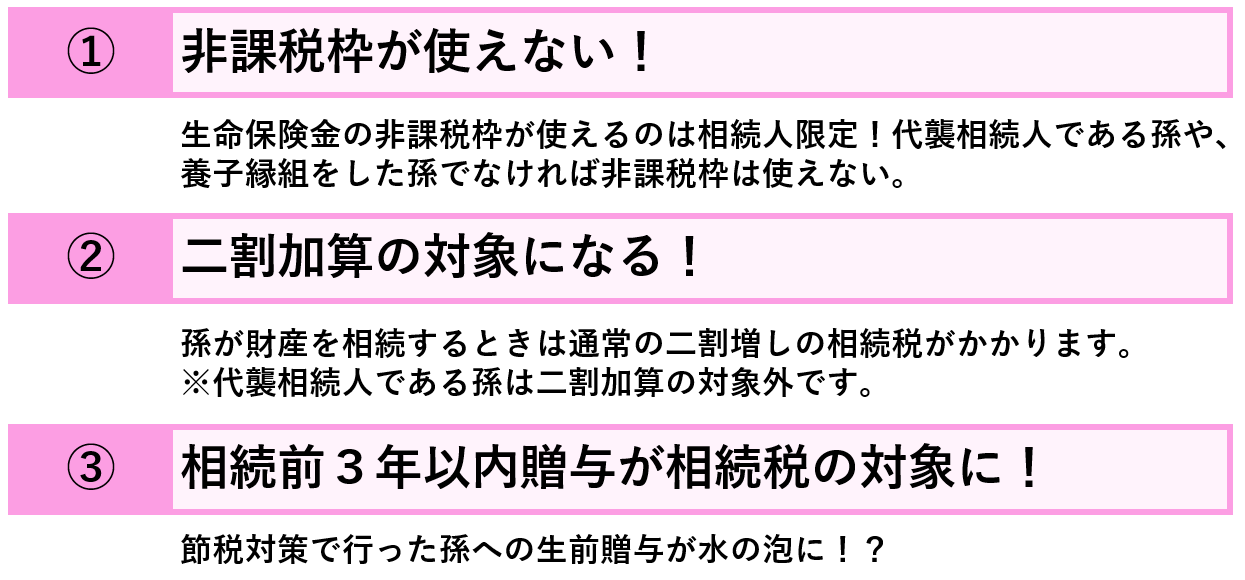

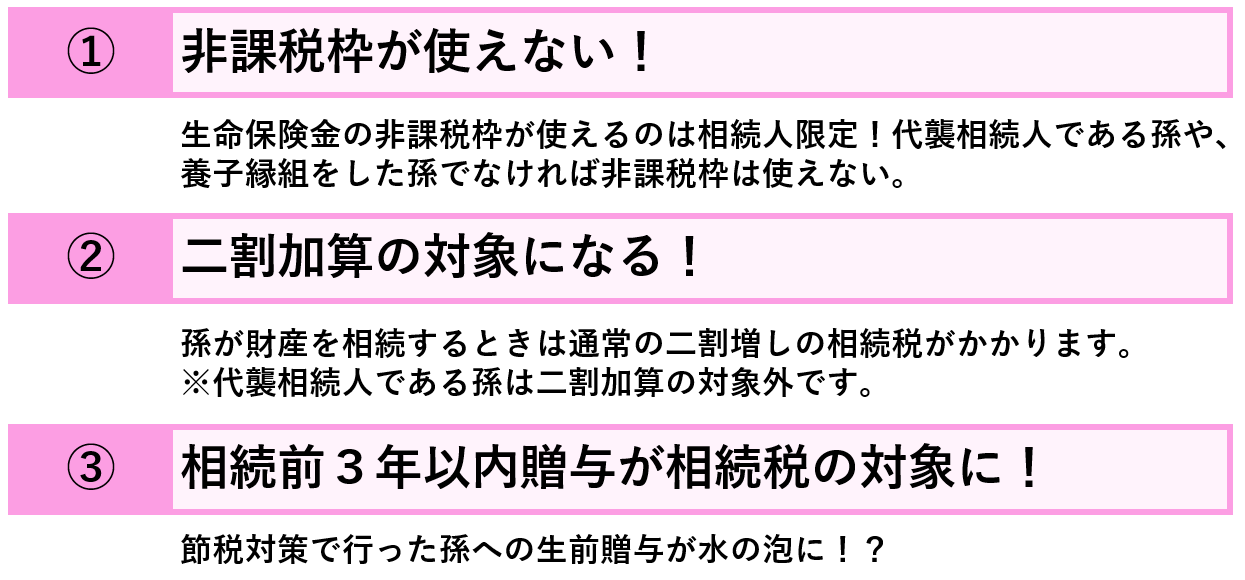

受取人で最悪は孫!

受取人の選び方で支払う相続税が大きくことなることは分かって頂けたと思います。

最後にお伝えしたいのが

孫は受取人にするな!!

ということです。

なぜかというと死亡保険金の非課税枠である「500万円×法定相続人の数」を使えるのは

相続人限定

だからです。

孫は相続人ではありませんので非課税枠が使えません。

※代襲相続人や養子縁組をしている場合には別ですが...。

しかも、世代飛ばしで財産をもらうことになるので通常の二割増しの相続税を支払わされることになります。

さらに!!

生命保険金を受け取ると、相続前3年以内にもらった贈与についても相続税の対象にされてしまうというトリプルパンチです???

まとめ

いかがでしたか?

これが相続専門の税理士が実家の相続対策として実際に実践している相続税を安くする方法のメカニズムです。

生命保険は相続税を安くする方法の中でも比較的簡単にできる手法で、効果も大きなものです。

ただし、生命保険金受取人の選び方によって効果が薄くなったり、逆に支払う税金が多くなったりしてしまいます。

レクサーでは目的に応じた最適な保険設計のご提案も可能ですので、保険に加入したい方、保険を見直したい方は是非ご相談下さいね!

相続専門の税理士事務所レクサーでは日本全国の相続案件に対応可能ですのでまずはご相談下さい。

相続専門税理士があなたにとって最適な相続税申告をご提供いたします。

愛知県名古屋市を拠点に活動する相続専門家集団レクサーの代表税理士。

20歳の頃、実家が相続税で失敗したことをきっかけに相続税専門の税理士を目指し、26歳で開業。

デデ税理士の相続大学校>>

相続の解説動画をYouTubeで配信中!!チャンネル登録も宜しくお願い致します!

相続税申告や節税対策・遺言書のことなどお気軽にご相談ください!

相続税申告について見る>>

税理士からの外注も募集中>>

レクサーの企業概要>>