愛知県名古屋市を拠点に活動する相続専門家集団レクサーの代表税理士。

20歳の頃、実家が相続税で失敗したことをきっかけに相続税専門の税理士を目指し、26歳で開業。

いきなり問題です!!

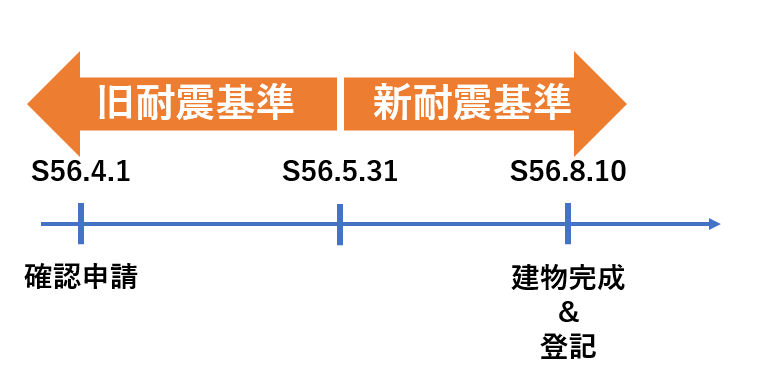

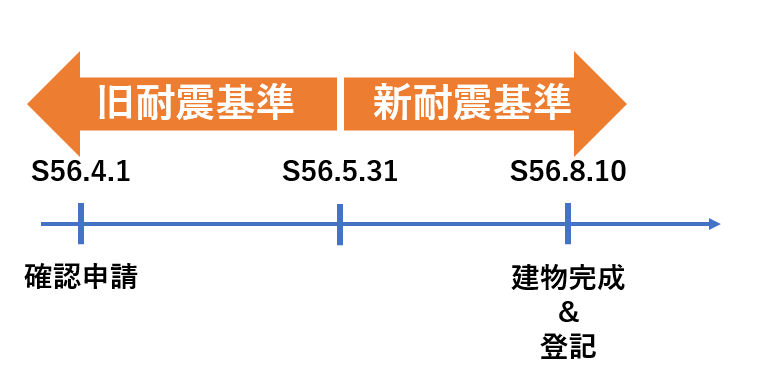

確認申請を昭和56年4月1日に受け、その後昭和56年8月10日に建物が完成した。

相続空き家の譲渡所得3000万円控除は使える?使えない?

ちなみに、これは当事務所で実際にあった事例で役所、税務署、国土交通省とも協議済です。(日付は若干変えてます)

それで分かったこと。

役所の回答⇒最初の回答は間違っていた。

税務署の回答⇒何件か電話した結果意見が分かれる

つまり!!

相続空き家の譲渡所得3000万円控除を適用するために「被相続人居住用家屋等確認書」を発行する役所も、申告を受け付ける税務署も間違えるのがこの事例です!

みなさん、答えわかりますか?

相続空き家の譲渡所得3000万円控除は使えるか使えないかで税金600万円も変わりますよ!!!!

この事例に当てはまる方は役所や税務署が間違ったことを言ってきても、「それは違う!!なぜなら○○!」と自信をもって伝えて下さい!

相続空き家の譲渡所得3000万円控除の立法趣旨

「相続空き家の譲渡所得3000万円控除」は年々増加する空き家の増加を防止するために創設されました。

創設当時の財務省の資料によると、周辺の生活環境に悪影響を及ぼし得る空き家の数は毎年約6.4万戸増加しており、そのうち昭和56年5月31日以前の旧耐震基準で建築された建物が4分の3となっており、その半数は耐震性がないと推計されています。

国としては何としてでも「空き家を減らしたい!!」というわけです。

そのため、相続によって空き家となった家屋については取壊し又は耐震改修を行った上で売却した場合には譲渡所得の計算上、3000万円を特別控除する制度ができたという経緯があります。

「昭和56年5月31日以前に建築された」が意味すること

「相続空き家の譲渡所得3000万円控除」は租税特別措置法という法律の第35条に規定されています。

この特例を使うためには相続した空き家を取壊し又は耐震改修して売却することが必要となるのですが、空き家であればなんでも良いというわけではありません。

「昭和56年5月31日以前に建築された」相続空き家であることが条件となります。

ここで問題となるのが『建築されたとはいつ?』ということです。

建物が完成した日?

上棟が終わった日?

いいえ、違います!!!!

この場合の「昭和56年5月31日以前に建築された」の意義は

旧耐震基準で建築されたかどうかで判断します。

つまり、

昭和56年5月31日以前に建築に着工しているかどうかです。

ということで、

今回の事例では相続空き家の譲渡所得3000万円控除が

使えます!!!!

ただし、その事実を特例を適用する人が証明する必要があります。

昭和56年5月31日以前に建築されたことを証明する方法

登記されている建物については通常は登記簿謄本の新築年月日で証明することになります。

未登記の建物については固定資産税課税台帳や確認済証で証明することになります。

では、今回の事例はどのように事実を証明するのか?

もちろん新築登記の年月日は昭和56年5月31日より後ですので登記簿謄本で証明することはできません。

そんなときは、未登記の場合と同じく確認済証で証明します。

ただし、確認済証は紛失していることがほとんどかと思いますので、紛失している場合には

台帳記載事項証明書(建築確認申請台帳に記載されている内容を転記した証明書のこと)

を市区町村で発行してもらうことで証明可能です。

ちなみに、財務省が当時公表した「税制改正の解説」にはこのように書かれています。

「昭和56年5月31日以前に建築されたこと。これは、本特例の創設の趣旨が上記1(筆者加筆⇒上記1とは周辺に悪影響を及ぼす空き家の多くが旧耐震基準で建築された家屋で、年々、数が増えているので減らしたいという趣旨のこと。)のとおりであることから要件とされたところです。よって、いわゆる旧耐震基準の下で建築された家屋になりますから、昭和56年5月31日以前にその建築工事に着手したことが書面等により明らかにされるものも含まれることとなります。」

これを知らない役所、税務職員が多いんですね~。

たしかに、条文を読むだけだと建物が完成したのがいつかを問うているように読めますが・・・。

まとめ

税法の条文は「一読難解・二読不可解・三読不愉快」と揶揄されるほど分かりづらいものになっています。

今回ご紹介した「相続空き家を売却した場合の3000万円特別控除」のように法律の文章を読むだけでは勘違いしてしまうものもたくさんあります。

税務署の職員が正しく理解していないものもあります。

「特例が使えるかな?」「ちょっとグレーだな」と思ったら、その特例が創設されたときの立法趣旨や財務省が公表する「税制改正の解説」まで確認したうえで判断することが重要です!

税理士事務所レクサーでは相続の専門家として様々な角度から特例適用の検証、アドバイスを行っています。

お気軽にご相談ください!