愛知県名古屋市を拠点に活動する相続専門家集団レクサーの代表税理士。

20歳の頃、実家が相続税で失敗したことをきっかけに相続税専門の税理士を目指し、26歳で開業。

相続税の生前対策としてよく活用されるものに「生前贈与」があります。

生前贈与を受けた場合には贈与税が課されるのですが、今回はそんな生前贈与を受けた場合の贈与税について解説していきます。

生前贈与はうまく活用すると相続税をガツンと安くすることができますので是非正しい知識を身に着けて節税しましょう!

贈与税の計算方法を解説した「相続紙芝居」はコチラ↓↓

贈与税の非課税枠とは?

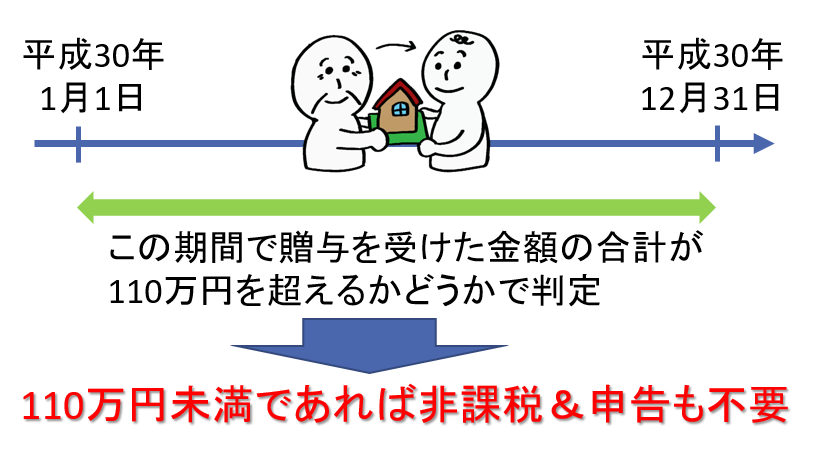

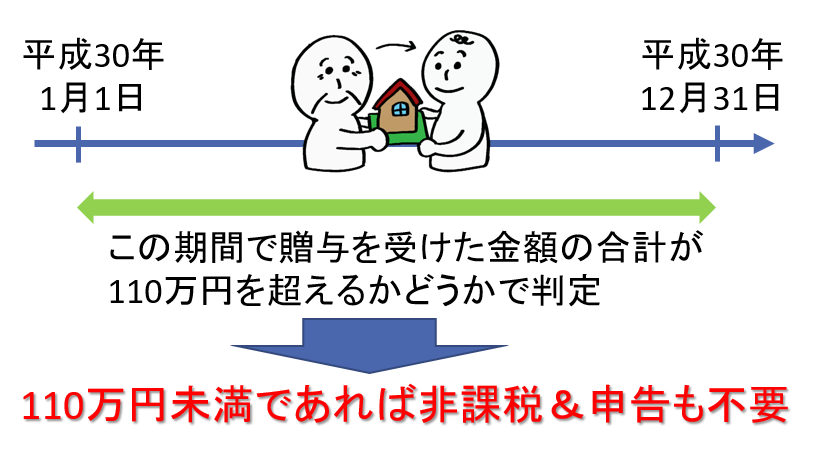

贈与税は

「毎年1月1日から12月31日までの間に受けた贈与の合計が110万円までなら非課税」

とされています。

よくこんな質問を受けます。

「おじいちゃんとおばあちゃんの二人から110万円ずつ贈与を受けても税金はかかりませんか?」

答えは

「贈与税が発生します」

です。

贈与税の非課税枠である110万円は、贈与を受けた人側に与えられた枠ですので、一人の人から贈与を受けようとも、複数の人から贈与を受けようとも1年間合計で110万円までの非課税枠しか与えられていません。

そう!

110万円を超えるかどうかは贈与を受けた側の合計で判断

するんです!

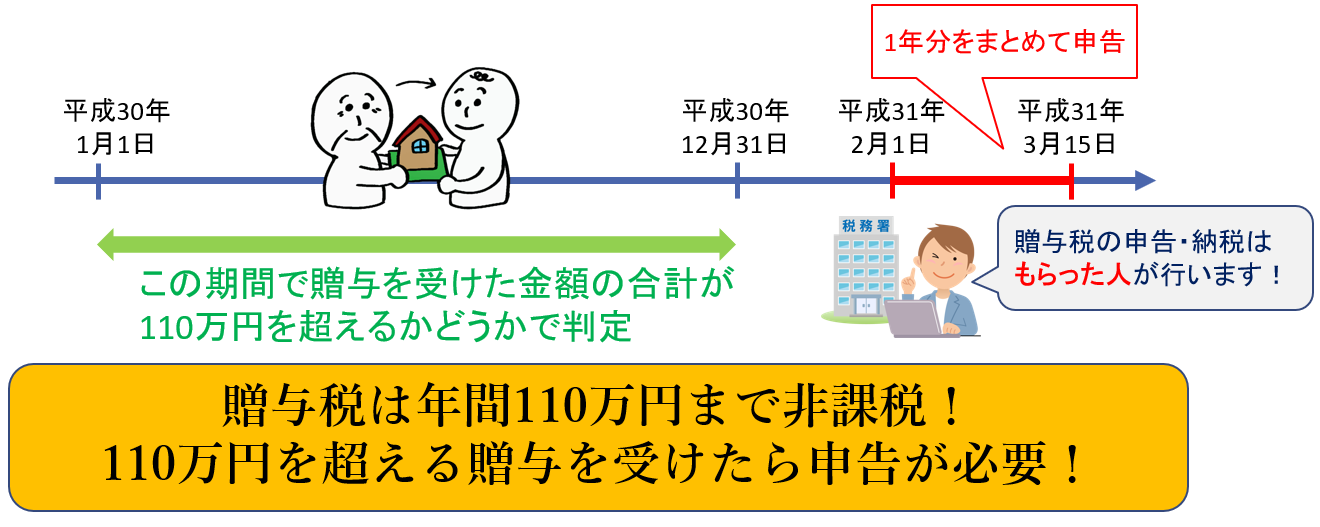

贈与税申告はいつ行う?

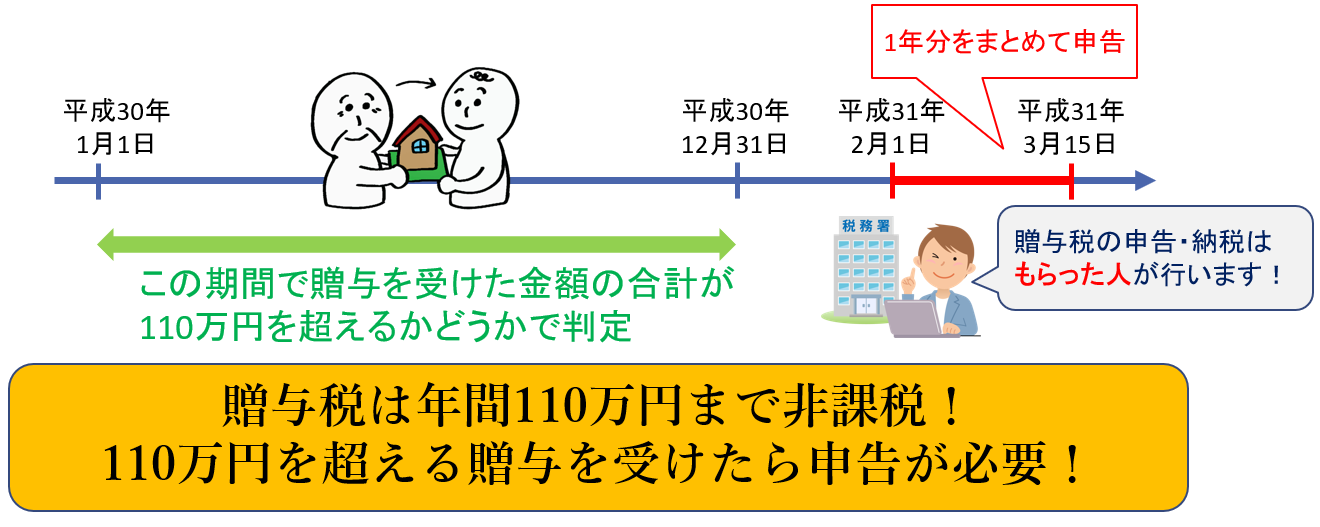

贈与税の申告は、贈与を受けた人が

「贈与を受けた年の翌年2月1日から3月15日まで」

に1年間に受けた贈与をまとめて申告しなければならないとされています。

贈与税の納税期限

贈与税の納税期限は贈与税の申告期限と同じで、

「贈与を受けた年の翌年2月1日から3月15日まで」

の間に納税を行うことになります。

申告期限や納税期限が土日祝日の場合

贈与税の申告期限や納税期限が土曜日、日曜日、祝日などに当たるときは、

これらの日の翌日

がその期限となります。

贈与税の計算方法は2種類

贈与税の計算方法には

原則的な方法である「暦年課税」

と

納税者の選択によって認められる「相続時精算課税」

の2種類があります。

一般的によく使われているのが「暦年課税」で毎年110万円までの贈与が非課税とされます。

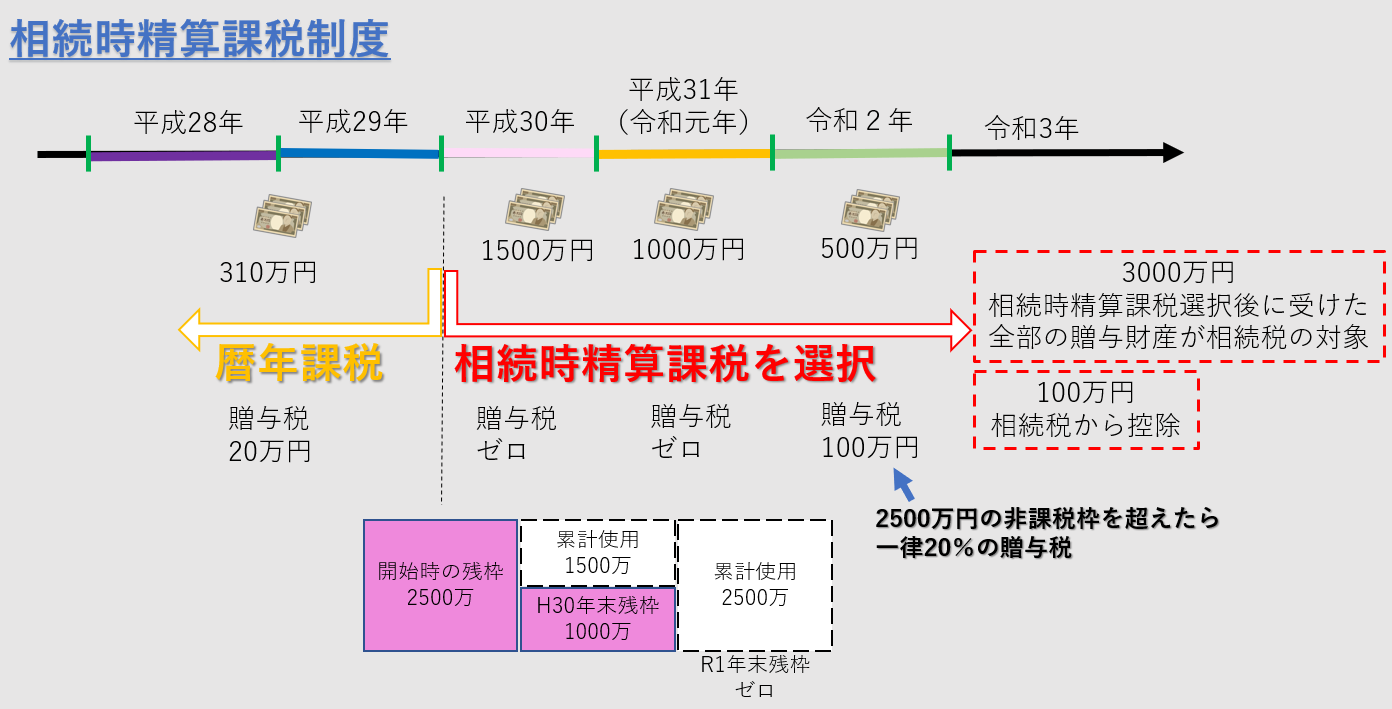

「相続時精算課税」は一度選択すると一生涯適用が継続する制度で一生涯を通して2500万円までの贈与が非課税とされます。

贈与税の計算方法<暦年課税>

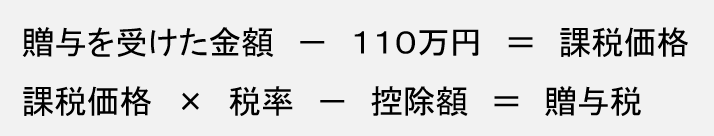

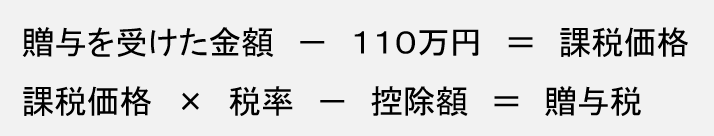

原則的な贈与税計算方法である暦年課税では

毎年110万円までの非課税枠が用意されています。

その計算式はこちらです。

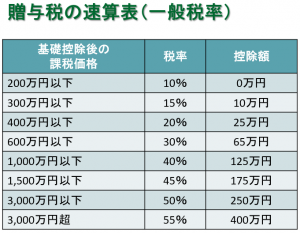

暦年課税による贈与税計算で最も注意したいのが税率の当てはめです。

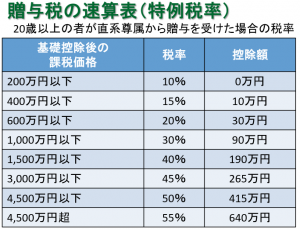

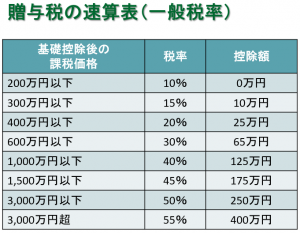

贈与税の税率は誰からもらった贈与なのかによって税率が異なります。

具体的には

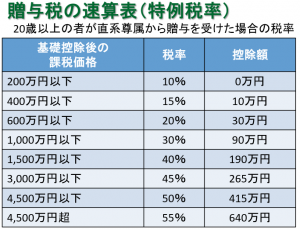

「20歳以上の人が直系尊属(父母や祖父母)からもらった贈与については税率が低く設定」

された贈与税の特例税率を使用することになります。

逆にそれ以外の人(配偶者や兄弟姉妹、他人など)から受けた贈与については高めに設定された贈与税の一般税率を使用することになります。

少し練習してみましょう。

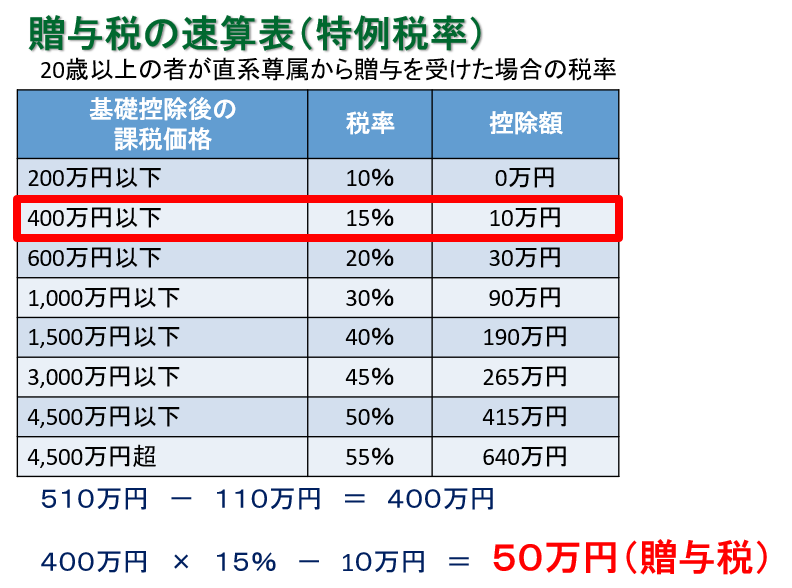

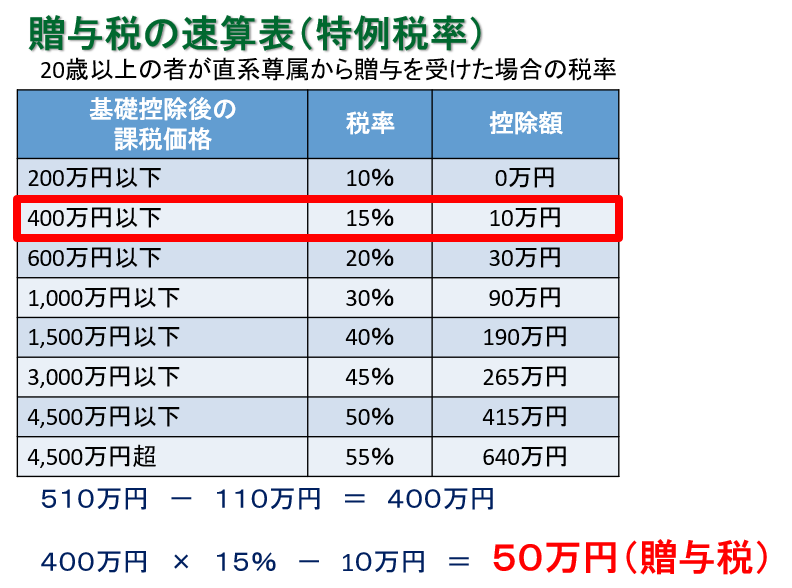

25歳の人が祖父から510万円の贈与を受けた。贈与税はいくら?

答えは50万円ですね。

思考過程①

510万円の贈与を受けたので110万円の非課税枠を超えるので贈与税の申告と納税が必要!

思考過程②

20歳以上の人が祖父(直系尊属)から贈与を受けているので特例税率!

思考過程③

510万円から110万円をマイナスすると課税価格は400万円。

特例税率の課税価格400万円以下に該当するので贈与税率は15%で控除額10万円。

ここで一つの疑問が湧いてきます!

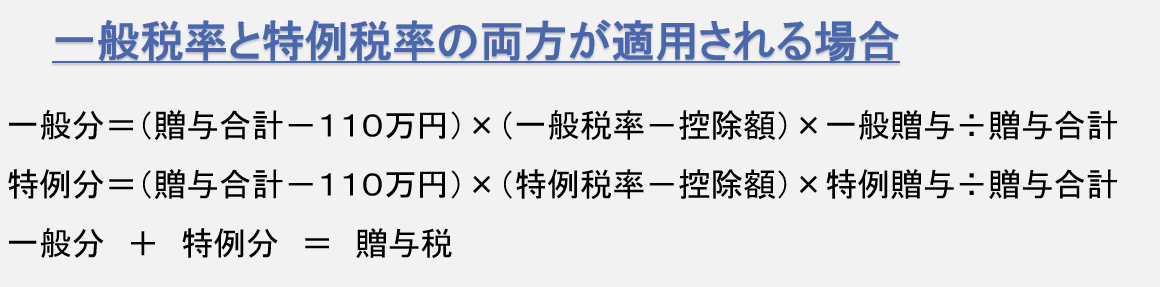

「親と配偶者の二人から贈与を受けた場合はどうやって計算するのか?」

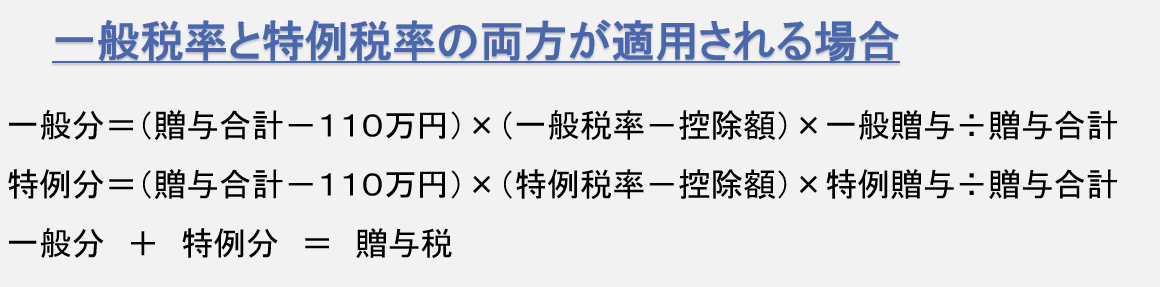

この場合には一般税率の贈与と特例税率の贈与を受けることになるため下記のように贈与税を計算することになります。

少し難しい計算ですので実践してみましょう。

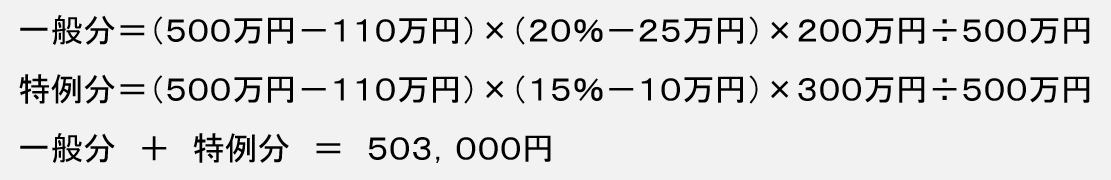

25歳の人が親から300万円、配偶者から200万円の贈与を受けた。贈与税はいくら?

答えは50万3千円ですね。

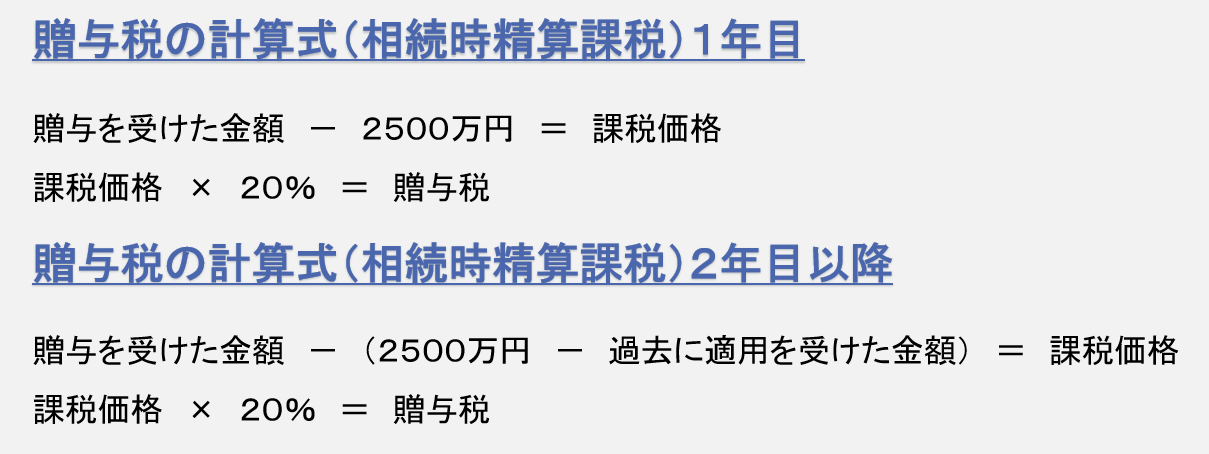

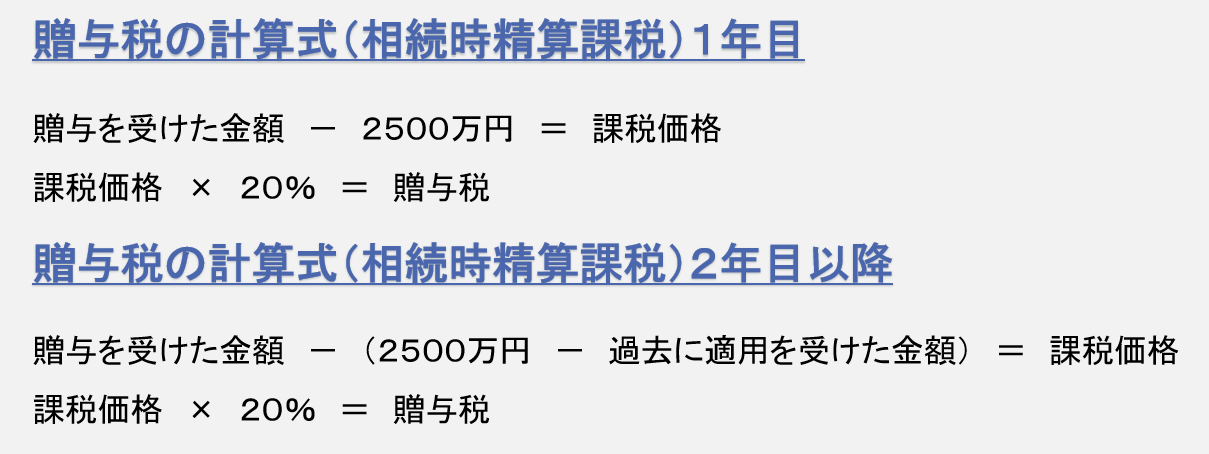

贈与税の計算方法<相続時精算課税>

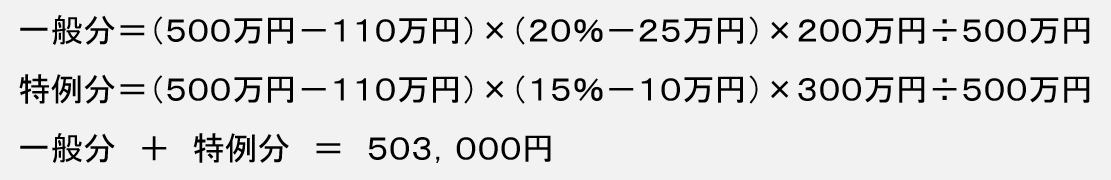

納税者の選択によって適用可能な贈与税計算方法である相続時精算課税では

2500万円までの非課税枠が用意されています。

その計算式はこちらです。

暦年課税の場合には毎年110万円までの贈与が非課税とされていましたが、相続時精算課税の場合には一生涯を通して2500万円までが非課税とされます。

そして、2500万円の非課税枠を超えた後は一律20%の贈与税が課せられることになります。

そのため、相続時精算課税を選択した場合には2500万円に達するまでは1年間にまとめて1000万円をもらおうが贈与税は非課税とされます。

その代わりに、2500万円の非課税枠を超えた後は100万円の贈与であっても一律20%の贈与税が発生することになります。

また、相続時精算課税制度を選択した場合には

「相続時精算課税制度選択後に贈与を受けたすべての財産が相続税の対象」

となりますので注意が必要です。

まとめ

相続税がかかりそうな方は生前に贈与を行うことで相続税をいくらか節税することが可能です。

ただし、相続時精算課税制度を適用した財産については贈与を行った人が亡くなったときに、相続財産として相続税が課せられることになりますので相続税の節税対策にはなりませんのでご注意を!

生前贈与で節税を行いたい方は暦年課税で申告を行うようにしましょう!

愛知県名古屋市を拠点に活動する相続専門家集団レクサーの代表税理士。

20歳の頃、実家が相続税で失敗したことをきっかけに相続税専門の税理士を目指し、26歳で開業。

デデ税理士の相続大学校>>

相続の解説動画をYouTubeで配信中!!チャンネル登録も宜しくお願い致します!

相続税申告や節税対策・遺言書のことなどお気軽にご相談ください!

相続税申告について見る>>

税理士からの外注も募集中>>

レクサーの企業概要>>